今时差别往日,组件环节作为光伏产物的终极形态,掌握着渠道以及市场需求,于行业里遍及有着较高的营收范围以及增加,和较其他环节越发轻快、倏地周转的运营模式。

但以往粗放式的拆卸加工如今正被一体化的邃密运营治理所替换,追求上下流资源整合,是为了降低财产链的成本与供应危害,以截取更多的利润。

从隆基绿能(26.730, -0.01, -0.04%)的乐成经验最先,近几年组件厂商纷纷纷纷经由过程战略互助以及自立收购来晋升本身的一体化程度,资产真个投入伟大,但整合带来盈利威力的晋升效果显著。

下图统计中来股分(11.680, 0.08, 0.69%)、东方日升(19.850, 0.02, 0.10%)、天合光能(30.780, 0.25, 0.82%)、晶科能源(10.130, 0.01, 0.10%)、晶澳科技(25.160, -0.15, -0.59%)、隆基绿能、阿特斯(14.100, 0.02, 0.14%)7家组件厂商的营收以及利润增加。

2023年H1组件行业实现总营收2376.32亿元,同比增加 39.85%;跟着硅料价格的下跌,组件端留存的利润增厚,盈利依旧高增,实现归母净利润243.95亿元,同比增111.23%。而且利润率的改良跟着一体化率的晋升获得改良,行业平均净利率8.28%,跟去年整年比拟晋升了2.63pcts。

0一、市场需求旺盛,一体化厂商盈利显著改良

0一、市场需求旺盛,一体化厂商盈利显著改良先往返顾一下本年光伏市场的总体体现。

年头迄今,光伏装机需求受硅料价格下跌从而加快开释,尤为于集中式地面电站侧,取患了两倍增加。1-7月累计新增装机范围97.16GW,同比增加150%;7月单月海内新增光伏装机18.74GW。

布局上,上半年海内新增漫衍式装机40.96GW,占比52.2%,同比增加104%,集中式装机37.46GW,占比47.8%,同比增加231%。海内光伏需求的连续超预期,也令到整年海内装机预期不停上调,由年头的120GW,思量到年底旺季,装机量无望到达180GW。

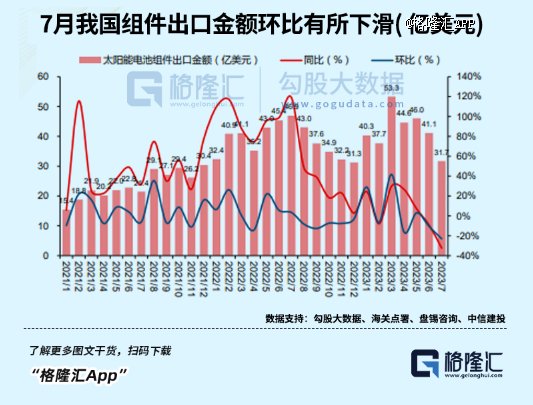

出口方面,欧洲上半年有必然的库存压力,致使增速总体有所放缓。按照海关总署,,1-7月我国组件累计出口294.3亿美元,同比增加3.3%。重要增量来自在中东市场,受一带一起影响及其自身顺应的光照前提,本年出口至沙特的组件范围到达3.42GW,累计同比754.5%。

出口方面,欧洲上半年有必然的库存压力,致使增速总体有所放缓。按照海关总署,,1-7月我国组件累计出口294.3亿美元,同比增加3.3%。重要增量来自在中东市场,受一带一起影响及其自身顺应的光照前提,本年出口至沙特的组件范围到达3.42GW,累计同比754.5%。  再来看财产链价格趋向,本年硅料供给开释动员总体价格下滑趋向尤其较着,主链硅料/硅片/电池片/组件价格于上半年均呈现过年夜幅度下滑,竞争加重的速率超乎预期。

再来看财产链价格趋向,本年硅料供给开释动员总体价格下滑趋向尤其较着,主链硅料/硅片/电池片/组件价格于上半年均呈现过年夜幅度下滑,竞争加重的速率超乎预期。于这类情况下,精彩的成本管控威力是一体化厂商盈利获得改良的缘故原由之一,加之部门厂商还依附N型电池乐成的市场导入得到溢价,上半年组件真个利润比拟去年要改良不少。

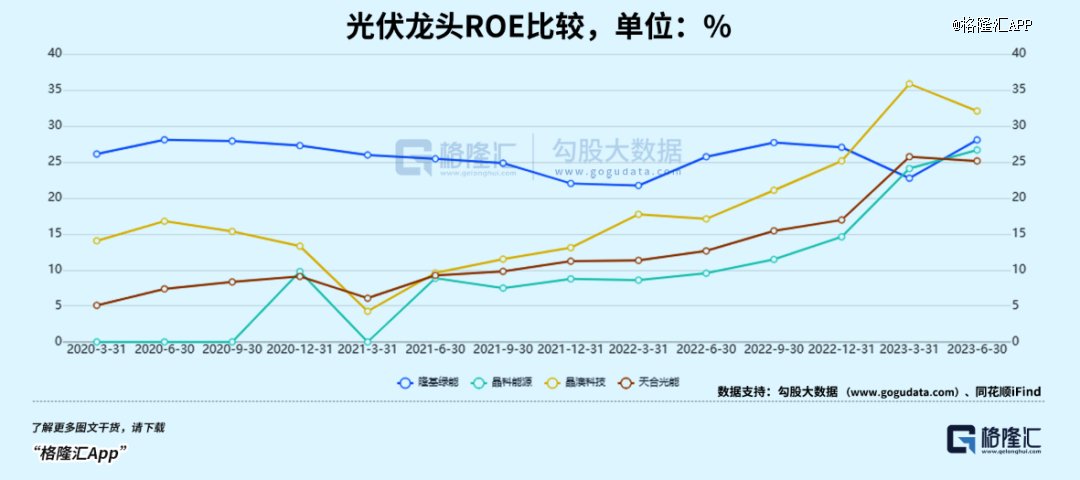

从发卖毛利率、净资产收益率以及存货周转率比力隆基、晶科、晶澳、天合四家一体化组件厂商,一体化厂商的盈利程度简直受益在财产链价格成本的降落,竞争加重以是成本上风更年夜的企业盈利指标基本都可以或许实现逐渐逐季增加。

从发卖毛利率、净资产收益率以及存货周转率比力隆基、晶科、晶澳、天合四家一体化组件厂商,一体化厂商的盈利程度简直受益在财产链价格成本的降落,竞争加重以是成本上风更年夜的企业盈利指标基本都可以或许实现逐渐逐季增加。不外于毛利率上,隆基与其他组件厂商的差距也于逐渐缩小,这患上益在自身一体化水平的提高,同时掌握住了N型电池的转型机缘。

组件四年夜厂商去年市占率合计62%,本年上半年略微下滑至59%,除了了圈子互相竞争,最重要还面对通威激烈的打击,去年才朴直式公布进军组件的通威基本跨入了一体化的圈子,上半年组件出货量已经经冲进了全世界前十,速率快患上惊人。

0二、谁费钱最猛?谁钱包最鼓?

0二、谁费钱最猛?谁钱包最鼓?扩产以及跨界于光伏界内已经经不是甚么鲜嫩事儿,也给行业多余埋下了地雷,却涓滴没有影响光伏企业扩张的野心,反而频仍经由过程定增等体式格局拿钱,虽惹起了不小的争议,但光伏简直是少数景心胸仍旧不错的行业,音乐仍未住手,光伏企业就患上随着旋律舞动,停下就会被动离场,只是离场的速率,可能要加速了。

新电池的扩产范围也年夜的惊人。自2022年初部企业最先抛出N型产能扩产规划以来,本钱市场关在N型的扩产信息也于连续更新,重新部企业到二三线企业再到跨界企业,短短一年半时间里,N型TOPCon落地、设置装备摆设、计划中的产能已经经跨越1500GW。

数一数二,力撑TOPCon的晶科能源进一步上调了本年的产能方针,估计年末将造成85GW硅片、90GW电池以及110GW组件,此中N型产能估计占比75%,2023年末海外一体化产能12GW。

整个产能范围涓滴不减色在其他组件年夜厂,不外碍在自身欠债程度较高,只能靠定增融资的体式格局实现本身的范围营垒。就于本年刚完成一笔100亿元的可转债刊行后,8月晶科又抛出一笔97亿元的定增方案。

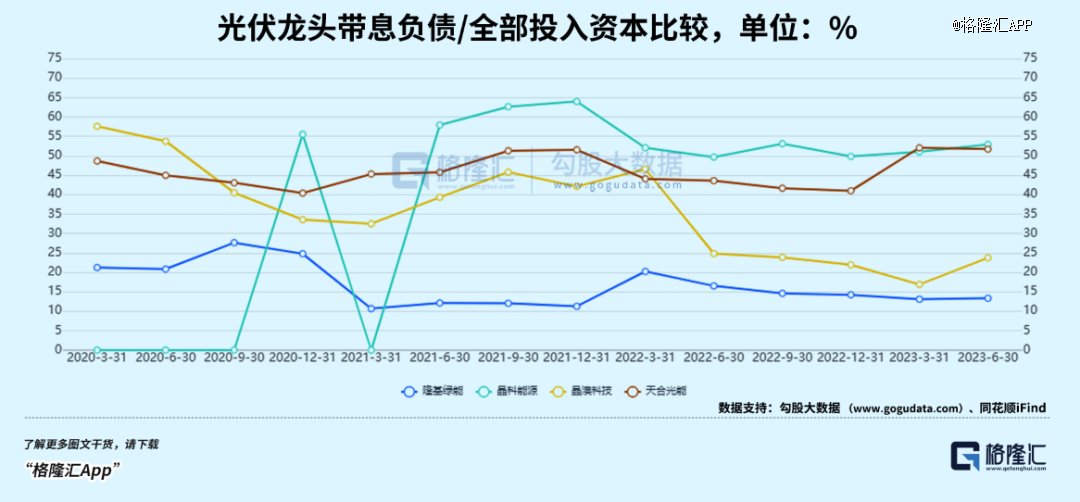

一体化厂商的真正差异重要表现于欠债程度上,从带息债权/全数投入本钱以及钱币资金的比力里可以看出,晶科以及天合的欠债水平要显著高在晶澳,这一点隆基的上风有所表现,但同时象征着隆基对于扩产是比力审慎的,这份审慎给了其他厂商超车的时机。

隆基此前对于走哪条电池技能线路并无明确的立场,进展不算倏地,同时另有比力年夜的P型包袱,是以步子很难一下迈患上太年夜。这会使人误会本年隆基是否会于产能设置装备摆设上掉队在其他组件厂商,但这类担忧是过剩的。

按照隆基绿能年报披露,至2023年末,隆基绿能硅片年产能规划到达190GW,电池产能到达110GW,组件年产能到达130GW。这象征着隆基绿能2023年硅片产能将增长57GW,增幅为42.86%;电池产能增长60GW,增幅为120%;组件产能增长45GW,增幅为52.94%。

增幅是表现于中报数据上的,于 于建项目 这一项,隆基于设置装备摆设范围上*在其他厂商,增幅上也基本以及其他厂商连结同步。

0三、估值很自制?

0三、估值很自制?从去年8月至今,组件龙头的估值险些被打回原型,假如以公司总体利润增速举行比力,估值较着被压患上很是低。

但股价反应患上更可能是一种增加预期,不克不及只拿当前已经经取患上的成就按图索骥,将来事迹连续性以及行业发展空间长短常主要的考量要素。

而竞争格式恶化,由多余致使的价格竞争对于在利润的挤压、技能线路替换的不确定性等倒霉要素已经经最先闪现,明后年的利润增速将呈现如何的下滑幅度都很难拍患上清晰。

内卷不息,股价的迁移转变点,好像要比及洗牌期真正竣事的时辰。(全文完)

【本文由投资界互助伙伴格隆汇APP授权发布,本平台仅提供信息存储办事。】若有任何疑难,请接洽(editor@zero2ipo.com.cn)投资界处置惩罚。/贝博

【本文由投资界互助伙伴格隆汇APP授权发布,本平台仅提供信息存储办事。】若有任何疑难,请接洽(editor@zero2ipo.com.cn)投资界处置惩罚。/贝博